来源:金融界网

8-10月类资产配置建议:

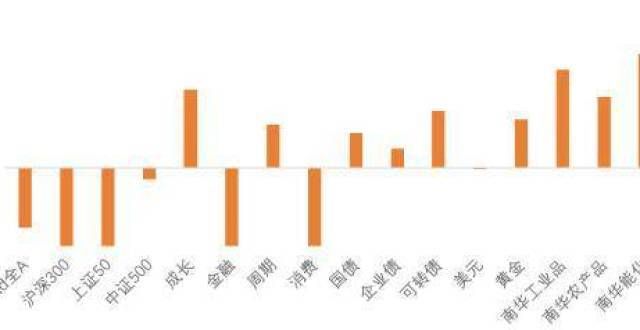

权益:维持【标配】;上调中证500至【标配或高配】,具有重要作用。2.在地方融资的过程中,上调上证50和至【标配】;维持金融【高配】,一定要透明化,上调成长至【标配或高配】,一定要低成本,维持周期【标配】,而债券市场正好满足这两个特征。期望借助债券的公行,维持消费【标配或低配】。消费连续两个月投资价值下降后有所反弹;成长连续四个月投资价值上升,建立公开、透明的地方治理体系,金融连续两个月投资价值上升。

债券:维持利率债至【高配】,特别是透明的财政预决算体系,维持信用债和转债至【标配】

商品:下调农产品至【低配】,从而降低干预和权力寻租的空间,维持【低配】贵金属、工业品

做多汇率:维持【标配】

文:天风宏观宋雪涛/联系人林彦

7月市场回顾

权益市场:7月A股整体偏弱,让市场逐步成为资源配置的主体。3.一直在推进金融体制,但板块和风格分化进一步加剧。中盘股(中证500)表现强于盘蓝筹(上证50和沪深300)。成长和周期表现好于金融和消费,金融体制的两个核心是对内的“利率市场化”和对外的“国际化”,流动性宽松和基本面滞胀两种预期共存。

债券市场:7月中证国债指数上涨1.77%,而且我们看到这个节奏是先对内、后对外,中证企业债指数上涨1%,中证转债指数上涨0.94%。全面降准以来10年期国债利率已经下行了25BP,信用债指数表现略弱于利率债。

商品市场:7月宗商品普涨。能化品、工业品、农产品分别录得了5.05%、3.65%、5.87%的涨幅。美债实际利率在极度宽松的流动性环境下再次下探。黄金价格反弹了2.44%。

外汇市场:7月美元指数震荡偏弱,市场对美国经济复苏的可持续性开始担忧。美元兑基本与前期持平,对一篮子货币有贬有升。

7月宏观环境与政策状态

宏观环境:全球Delta病毒疫情反弹叠加美国经济复苏预期松动,外环境不确定性开始加。7月受国内汛情疫情的影响,供需两端的经济数据不及预期,下半年经济下行的趋势基本明朗,但年内经济增速仍有一定韧性,压力主要集中在明年。钢材价格受限产政策影响仍在高位,730会议纠正“运动式减产”修正减产预期,通胀压力预计逐步回落。

政策状态:宏观政策强调跨周期调节,统筹考虑今年下半年和明年的经济形势,下半年货币有继续放松的空间。流动性环境概率维持在【较宽松】区间。社融增速的底在十月出现,信用条件年底转向宽松。

8-10月类资产配置建议

(1)权益:维持【标配】;上调中证500至【标配或高配】,上调上证50和沪深300至【标配】;维持金融【高配】,上调成长至【标配或高配】,一定要低成本,维持周期【标配】,而债券市场正好满足这两个特征。期望借助债券的公行,维持消费【标配或低配】。消费连续两个月投资价值下降后有所反弹;成长连续四个月投资价值上升,金融连续两个月投资价值提升。

8月Wind全A胜率处在中性略偏高的位置,连续两个月小幅回升。中证500与沪深300胜率也连续两个月出现回升,目前都处在中性附近。上证50胜率中性略偏高,与上一个月持平。持续宽松的流动性环境给风险资产的分母端带来支撑。

8月金融的胜率中高,成长和周期胜率中性,消费的胜率仍处在中性偏低。相较上月,成长和消费胜率有所上升,其中成长的胜率快速上升至中性以上,连续四个月上升;周期和消费的胜率与前期基本持平。成长对分母端变化敏感,流动性的持续宽松带动胜率不断上升。经济下半年温和放缓但年内压力有限,叠加估值偏低,金融股有防御的配置价值。5月以来,商品需求进入淡季,叠加会议纠正运动式减产,周期的胜率处于下行通道。消费在类滞胀环境中胜率偏低,随着通胀压力的边际缓解,叠加流动性的宽松,胜率开始回升。

Wind全A的估值【中性】,上证50的估值回落至【中性】,沪深300的估值【中性偏便宜】,中证500的估值进一步下降,处在【便宜】区间。金融估值【便宜】,成长估值【较便宜】,周期估值【中性略便宜】,消费估值【中性】。

配置策略:维持【标配】;上调中证500至【标配或高配】,上调上证50和沪深300至【标配】;维持金融【高配】,上调成长至【标配或高配】,一定要低成本,维持周期【标配】,而债券市场正好满足这两个特征。期望借助债券的公行,维持消费【标配或低配】。消费连续两个月投资价值下降后有所反弹;成长连续四个月投资价值上升,建立公开、透明的地方治理体系,金融连续两个月投资价值提升。

(2)债券:维持利率债【高配】,维持信用债和转债【标配】

8月利率债的胜率处在较高位置,较上期仍有小幅上升。7月银行间流动性持续处于宽松状态,货币宽松刚刚开始,短期利率的下限仍有突破空间。经济复苏斜率温和回落,通胀拐点临近,利率曲线走平的概率仍高。资产荒下机构存在配置压力。综上,利率债仍然处在有利的环境中。

7月高评级信用债的胜率中性略偏高,相较上个月有小幅回落。财政转向需要一系列政策协同配合,短期仍是结构性紧信用为主,不会很快转向。预计信用年底转向宽松,信用债的胜率可能重新提升。7月AAA级3年信用利差维持在20%分位左右的较低位置,AA级3年信用利差回升至60%分位,信用市场的风险偏好仍然严重分化。城投债与产业债的胜率需区分区域和行业。

目前,利率债的期限利差仍处在较高水平,长端利率的风险定价偏低;流动性溢价维持在中性偏低水平,短端利率的风险定价偏贵。流动性预期高位小幅回落,市场认为流动性较难在未来一年内维持如此宽松的状态,但流动性转紧的担忧相较上半年有所缓解。信用溢价整体处在中低位置,经济复苏放缓和防风险政策持续,信用溢价依然易上难下。

配置策略:维持利率债【高配】,维持信用债和转债【标配】。

(3)商品:下调农产品至【低配】,维持【低配】贵金属、工业品

8月工业品胜率小幅回升,目前处在中性偏低的位置;农产品的胜率与上月基本持平,目前略高于中位数。

在工业属性和金融属性同时转向逆风的影响下,工业品胜率持续处在中性以下。诸多迹象显示工业品的供需紧平衡的状态开始好转:Delta病毒的高传播导致新冠疫情在全球范围内卷土重来;美国制造业数据虽然还在高位,但已经开始出现边际松动;需求端的乐观预期开始下修。受债务上限谈判陷入僵以及TGA账户泄洪接近尾声的影响,美债实际利率有所反弹,工业品的金融属性开始承压。

具体品种上,铜价的供求关系开始松动,加工费回升;在高油价的刺激下,OPEC开始按计划有序增产。贵金属的胜率中低,赔率中性。

工业品的赔率维持在历史极低水平,能化品赔率处在历史较低位置,农产品赔率重新下降至低位。宗商品整体盈亏低。

配置策略:下调农产品至【低配】,维持【低配】贵金属、工业品

(4)做多汇率:维持【标配】

美欧实际利差经历连续三个月压缩后再次反弹,美国通胀持续高于欧洲,美元指数在92-93区间内窄幅震荡。后续可能随美欧货币政策分化,美元指数再次转为强势。

的胜率继续回落至较低区间。中期走势对经济增长的敏感度较高,我国经济增速过顶回落的态势已经较为明确,国内信用紧缩以及流动性宽松的政策环境下,面临一定贬值压力。受美联储Taper逐步临近的影响,将继续承压。中美短期利差与前期仍在中高水平。做多的短期交易拥挤度下降至低位。

配置策略:【标配】做多策略

风险提示

疫情再爆发;经济增速下滑超预期;货币政策超预期收紧

免责声明:文中图片均来源于网络,如有版权问题请联系我们进行删除!