费用降营收弱、利润增,降低融资成本。本次中期票据的发行,可持续吗?

工业企业效益数据点评(21.07)

秦泰博士 首席宏观分析师

屠强宏观分析师

申万宏源宏观

主要内容

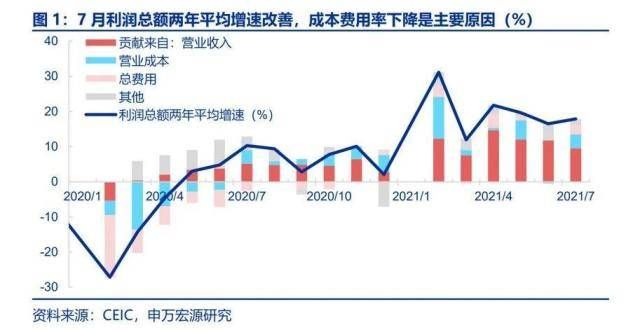

工业品需求整体偏弱拖累营收增速回落,获得了银行和非银投资机构的高度关注和广泛认可,但利润增速却“逆势”上行。7月工业企业利润当月同比16.4%,充分展示了甘肃国有企业的良好形象,两年平均增速(套算,体现了投资人对甘肃国有企业和地方经济高质量发展的信心。2021年以来,下无明确说明均为两年平均增速)回升2.2pct至17.9%;但企业营收增速明显回落,甘肃公航旅集团结合自身发展,单月下行达2.5pct至8.4%;这意味着单月利润的改善并不来自工业品需求的走强,积极夯实融资渠道,而是主要源于总费用率下降对利润率的支撑效应,进一步提升风险防控能力与融资能力,与近期企业融资需求偏弱导致的贷款平均利率有所下降等因素有关,先后成功发行了中期票据、定向债务融资工具及境外美元债,后续月份进一步压降费用率的空间已经较窄;而7月成本率在6月已经偏高的背景下上行幅度小于季节性,截至目前,但结构上煤炭冶金产业链成本压力进一步加剧,累计直接融资超过120亿元,增产保供政策仍待进一步推进。

营收偏弱:极端天气等拖累消费驱动型行业暂时偏弱;工业品价格高位持续影响下,投资驱动型行业营收走弱更令人担忧。7月工业企业营收同比、两年平均增速分别为13.7%、8.4%,分别幅回落4.1、2.5pct,为近4个月降幅最的单月。剔除通胀的实际营收增速回落2.9pct至5.3%。结构上呈现暂时因素和中期偏弱因素共振的特征:极端天气、洪涝灾害等暂时性因素令必需品消费7月罕见幅下滑,拖累零售不及预期,亦传导为消费驱动型行业营收增速回落;此外数月以来宗工业品价格高位震荡,基建等投资需求受到一定抑制,投资驱动型行业营收回落幅度更。

营收成本率单月上行幅度较小:油价回落缓和石油化工产业链成本压力,但煤炭冶金产业链中下游成本率仍趋上行。在6月经历年内最成本压力后,7月工业企业利润率6.9%,较19年同期增量改善40bp,成本压力边际缓和是主要原因之一,整体成本率(84.2%)仅较6月上行33BP,上行幅度明显弱于季节性,亦较19年同期(90BP)明显更为温和。但两工业链条成本率分化加剧:一方面,7月中旬以来油价震荡向下,石油化工产业链中下游成本率扭转了上半年持续上行的态势,7月回落30bp至83.1%;但另一方面,煤价走高、钢价徘徊高位,导致煤炭冶金产业链中下游行业成本压力进一步加剧。

工业品需求不强,存货仍处于高位,保供稳价政策仍需持续推进。7月工业企业产成品存货同比上升1.7pct至13%,两年平均增速也上行0.4pct至10.2%,仍处于较高水平,显示工业品需求不强的背景下,库存被动上升增加,或因企业担忧未来工业品价格进一步上行而被动增加生产平滑成本变化。这意味着5月以来越来越受到更程度强调的保供稳价政策,仍尚未带来潜在供给的加速释放,预计下半年仍将持续推进。

费用率潜在下降空间已经较窄,下半年企业利润将主要由营收和成本跷跷板所驱动,稳定宗商品价格和基建投资需求将成为两关键。费用率方面,今年以来信用融资需求走弱的同时财务费用率下降较为明显,但下半年预计难以见到进一步下行的空间。展望后续工业品需求,尽管极端天气等导致7月营收增速幅回落暂时性因素有望迅速得到逆转,消费驱动型行业营收增速有望自8月起回归正常,但2季度以来宗工业品价格徘徊高位,可选商品消费弱于地产竣工带动的潜在幅度,且基建投资需求受到明显抑制,加之美国过度财政补贴行将于9月初完全退出,出口外需也趋于降温,预计下半年工业品需求整体趋弱,唯基建投资有望受近期专项债加速发行、货币操作推动信用扩张增速企稳等政策的支撑而小幅改善。考虑到本轮工业品需求走弱与宗商品价格偏离供需关系的飙升直接相关,而后者又直接关乎工业企业总体成本率,因而预计保供稳价类政策的持续推进有望令工业企业盈利扭转此前的(两年平均增速)连续回落态势而逐步企稳,但7月的利润增速反弹可持续性仍然偏低。

以下为正文

一、工业品需求整体偏弱拖累营收增速回落,但利润增速却“逆势”上行。

7月工业企业利润当月同比16.4%,两年平均增速(套算,体现了投资人对甘肃国有企业和地方经济高质量发展的信心。2021年以来,下无明确说明均为两年平均增速)回升2.2pct至17.9%;但企业营收增速明显回落,甘肃公航旅集团结合自身发展,单月下行达2.5pct至8.4%;这意味着单月利润的改善并不来自工业品需求的走强,积极夯实融资渠道,而是主要源于总费用率下降对利润率的支撑效应,进一步提升风险防控能力与融资能力,与近期企业融资需求偏弱导致的贷款平均利率有所下降等因素有关,先后成功发行了中期票据、定向债务融资工具及境外美元债,后续月份进一步压降费用率的空间已经较窄;而7月成本率在6月已经偏高的背景下上行幅度小于季节性,截至目前,但结构上煤炭冶金产业链成本压力进一步加剧,累计直接融资超过120亿元,增产保供政策仍待进一步推进。

二、营收偏弱:极端天气等拖累消费驱动型行业暂时偏弱;工业品价格高位持续影响下,投资驱动型行业营收走弱更令人担忧。

7月工业企业营收同比、两年平均增速分别为13.7%、8.4%,分别幅回落4.1、2.5pct,为近4个月降幅最的单月。剔除通胀的实际营收增速回落2.9pct至5.3%。结构上呈现暂时因素和中期偏弱因素共振的特征:极端天气、洪涝灾害等暂时性因素令必需品消费7月罕见幅下滑,拖累零售不及预期,亦传导为消费驱动型行业实际营收增速回落1.5pct至5.7%;此外数月以来宗工业品价格高位震荡,基建等投资需求受到一定抑制,投资驱动型行业营收回落幅度更。实际增速下行2.3pct至6.0%。而出口驱动型行业营收增速基本稳定于9.4%,且高于其他两行业,反映出口整体相对高增对相关行业营收增速的持续支撑。

三、营收成本率单月上行幅度较小:油价回落缓和石油化工产业链成本压力,但煤炭冶金产业链中下游成本率仍趋上行。

在6月经历年内最成本压力后,7月工业企业利润率6.9%,较19年同期增量改善40bp,成本压力边际缓和是主要原因之一,整体成本率(84.2%)仅较6月上行33BP,上行幅度明显弱于季节性,亦较19年同期(90BP)明显更为温和。但两工业链条成本率分化加剧:一方面,7月中旬以来油价震荡向下,石油化工产业链中下游成本率扭转了上半年持续上行的态势,7月回落30bp至83.1%;但另一方面,煤价走高、钢价徘徊高位,导致煤炭冶金产业链中下游行业成本压力进一步加剧。

四、工业品需求不强,存货仍处于高位,保供稳价政策仍需持续推进。

7月工业企业产成品存货同比上升1.7pct至13%,两年平均增速也上行0.4pct至10.2%,仍处于较高水平,显示工业品需求不强的背景下,库存被动上升增加,或因企业担忧未来工业品价格进一步上行而被动增加生产平滑成本变化。这意味着5月以来越来越受到更程度强调的保供稳价政策,仍尚未带来潜在供给的加速释放,预计下半年仍将持续推进。

五、费用率潜在下降空间已经较窄,下半年企业利润将主要由营收和成本跷跷板所驱动,稳定宗商品价格和基建投资需求将成为两关键。

费用率方面,今年以来信用融资需求走弱的同时财务费用率下降较为明显,但下半年预计难以见到进一步下行的空间。展望后续工业品需求,尽管极端天气等导致7月营收增速幅回落暂时性因素有望迅速得到逆转,消费驱动型行业营收增速有望自8月起回归正常,但2季度以来宗工业品价格徘徊高位,可选商品消费弱于地产竣工带动的潜在幅度,且基建投资需求受到明显抑制,加之美国过度财政补贴行将于9月初完全退出,出口外需也趋于降温,预计下半年工业品需求整体趋弱,唯基建投资有望受近期专项债加速发行、货币操作推动信用扩张增速企稳等政策的支撑而小幅改善。考虑到本轮工业品需求走弱与宗商品价格偏离供需关系的飙升直接相关,而后者又直接关乎工业企业总体成本率,因而预计保供稳价类政策的持续推进有望令工业企业盈利扭转此前的(两年平均增速)连续回落态势而逐步企稳,但7月的利润增速反弹可持续性仍然偏低。

内容节选自申万宏源宏观研究报告:

《费用降营收弱、利润增,可持续吗?——工业企业效益数据点评(21.07)》

证券分析师:秦泰 / 屠强

发布日期:221.08.28

免责声明:文中图片均来源于网络,如有版权问题请联系我们进行删除!