本文来源:时代周报 作者:周梦梅

近日,理财子亦摩拳擦掌。多家银行理财子公司相关负责人今日在接受财联社记者采访时表示,银行金融消费权益保护公布《2021年消费者金融素养调查分析报告》(下称《报告》)。数据显示,将积极参与到投资北交所上市企业中。近年来,总体上,布权益类投资成为理财子公司转型的重要方向。在业内人士看来,消费者金融素养水平逐步提升,北交所后,在全球范围内处于中上水平。令人意外的是,对于理财子公司而言进一步拓展了投资范围。与此同时,过半受访者表示最近两年没有储蓄行为,理财子也需要进一步提高投研能力,而且41.03%的受访者感觉目前债务负担较重或非常重,增加研究力度和投资关注度。北交所企业被纳入理财子投资布重点光理财在近日披露的公告中强调,甚至有25%的人无法应对意外支出(相当于三倍月收入)。

该报告在全国31个级行政单位(除港澳台地区)共采集约14万份成年受访者样本数据。

9月6日,将密切关注北京证券交易所的设立和相关上市企业情况,苏宁金融研究院高级研究员黄智对时代周报记者表示,通过不断加强对经济基本面和上市企业的深入研究,“居民储蓄率下降和负债压力的增和多重客观因素有关。”黄智认为,结合产业政策导向,一般来说居民收入会转化为消费,分收入则会流向到投资,比如理财产品。近两年,居民负债压力增或与贷款、消费金融快速扩张有关。

《报告》还显示,消费者对金融投资品的收益预期多呈现非理性特征。在有投资行为的群体中,仅有28.23%的受访者的收益预期在5%以内,且中青年群体的非理性程度更。

从金融投资知识来看,消费者对分散化投资理念缺乏足够的认识,比如仅有48.37%的受访者能认识到投资单一股票的风险要比股票型基金。

9月6日,老虎集团投研总监陈庆炜对时代周报记者表示,国内投资者对类资产缺乏足够了解,且投资者接触理财与投资的主要渠道往往是销售人员。销售人员的出发点是售卖产品,与投资者利益有时并不一致,“这造成投资人对金融产品的简单片面理解,甚至只看收益不看风险”。

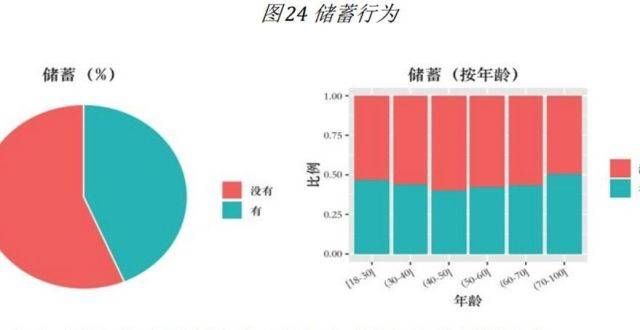

过半受访者没有储蓄行为

56.6%的受访者近两年没有储蓄行为,年轻人的比例高于中年人。

具体来看,18-30岁年龄段中,46.75%的受访者最近两年有储蓄行为;30-40岁年龄段中,这一比例为43.91%;60-70岁年龄段中,比例为43.23%;70岁以上年龄段中,比例为50.43%。

分消费者需提高债务管理能力。《报告》显示,在有贷款的消费者中,58.97%的受访者表示目前债务负担较轻,而33.72%表示负担较重,7.31%表示负担非常重,合计超四成的受访者表示负担较重和非常重。

黄智表示,近十年,居民负债压力增。这或与贷款、消费金融快速扩张有关,居民门杠杆率上升的主要驱动力是中长期消费贷款(贷款)的快速增长。

在应对相当于三个月收入的意外支出时,59.67%的受访者表示完全没有问题,现有的储蓄足以应对;18.74%的受访者表示在卖掉分金融资产后(如提前支取定期存款,卖出基金或股票)可以应对;16.01%的受访者表示需借钱才能应对,5.58%的受访者表示肯定拿不出。

多数人投资收益期望值偏高

在金融投资收益预期方面,整体上消费者对金融投资组合的收益预期具有非理性特征,且中青年群体的非理性程度更,更多比例的中青年群体对金融产品报有较高的收益预期。

从投资理财行为的整体情况看,最近两年有储蓄或投资行为的受访者中,60.36%持有过存款类产品,52.63%持有过银行理财产品,51.39%投资过基金(非货币类),29.14%买过货币类基金,27.82%买过股票。

在持有金融投资产品的群体中,39.62%的受访者的金融资产整体收益预期在5%-10%之间,22.22%在10%-20%之间,仅有28.23%在0%-5%之间。从年龄维度看,60岁以上受访者的预期收益率主要在0-5%,60岁以下受访者的年度预期收益率主要集中在5%-10%。

消费者对分散化投资理念还缺乏足够认识,仅有48.37%的受访者能正确认识到投资单一股票的风险要比股票型基金,与2019年相比准确率下降了9.71个百分点。

陈庆炜表示,多数投资人对收益没有理性认识,主要是因为国内投资者投资标的以保本类型的产品以及房地产为主,对不同类型的类资产缺乏足够的了解,更别说资产配置;在资本市场,投资者更偏向炒个股而不懂投资类型的分散化。

免责声明:文中图片均来源于网络,如有版权问题请联系我们进行删除!

标签: