来源:信托业协会

信托参与特殊资产业务可行性分析

当前特殊资产市场痛点

特殊资产市场短时间内规模快速增长、交易活跃,拟发行金额为50亿元,但整个市场发展并不成熟,原始权益人为珠海华发实业股份有限公司,突出存在以下痛点。

1. 行业发展缺乏管理规范

在本轮经济下行期,计划管理人为华金证券股份有限公司,特殊资产规模不断攀升,项目状态更新为已受理,但特殊资产行业和市场管理仍然相对缺失,更新日期为9月1日,突出表现在:一是管理主体不明确。目前市场众多参与机构中,受理日期为9月1日。据观点地产新媒体了解,仅银行、保险、AMC等持牌类机构由银保监会进行监管,2019年1月14日,其他众多非持牌参与方(包括民营资本、机构、产业投资人等)无监管主体。二是管理规章制度缺失。目前现有的规章制度对金融机构、AMC的不良资产交易行为有严格的监管要求,中联前海开源-华发租赁一号资产支持专项计划获上交所通过。 该债券发行总额50亿元,而民间机构间的交易处置行为无任何管理规范,发行期数不超过6期。举报/反馈,有的民间机构甚至开展违法活动,衍生出次生问题和风险,造成了恶劣的影响,比如暴力催收、非法获取客户信息、以特殊资产投资为噱头进行非法集资并挪作他用,不但没有起到化解矛盾的作用,反而严重扰乱了市场的秩序,并进一步加剧了社会矛盾。此外,目前我国并没有关于不良资产收益权转让的明确监管规定,《金融企业不良资产批量转让管理办法》是否适用于不良资产收益权的批量转让,监管门没有明确表态,现阶段仍然属于灰色地带。

2. 参与者专业处置能力不足

特殊资产市场上真正具有资源整合、专业处置能力的投资机构很少。一方面,以AMC为代表持牌类资产管理公司,回归不良资产处置主业,由于迫于指标任务压力,量买入不良债权,但受资本金、股东实力、经营牌照限制,承接特殊资产的规模、能力和方式相对有限,且后端处置退出力量不足,量资产无法得到及时有效的盘活处置,造成“肠梗阻”问题。另一方面,市场上缺乏真正具有终极处置能力的专业投资机构,量机构都以“捡漏”心态和低买高卖方式参与,风险极并导致量资产在市场空转,沉淀在渠道环节,不能实现有效配置和终端处置,造成“堰塞湖”现象,没有真正达到所期望的去化存量、激活资源、资源有效配置的目的。

3. 机构资金对接机制不畅

特殊资产业务不同于简单的债性融资,需要通过解决复杂问题修复资产价值,化解项目风险,实现投资收益。因此,特殊资产业务天然适配于拥有一定风险承受能力、对行业具备专业认识的长久期机构资金。尽管鼓励金融机构参与特殊资产业务,但在政策落地层面缺乏实施细则,有的还存在一些政策障碍,导致保险等机构资金难以对接到特殊资产业务,持牌类的资管机构也难以发挥自身牌照优势,发挥好资金融通的作用,为特殊资产盘活处置,引入低成本、长久期的资金。相反量民间资本进入该市场,但专业能力差、风控能力弱、逐利性强,年化资金价格高达15%~18%,期限一般不超过两年,与特殊资产业务的需求特点和经营目的不相匹配,不利于行业的长期健康发展。

信托参与特殊资产业务优势

基于市场现状问题,结合特殊资产业务特点以及各类金融机构的特点分析,信托参与特殊资产投资业务具有显著的比较优势。

1. 信托的制度牌照优势

信托作为制度安排的核心功能是风险隔离和财产转移,信托制度运用到金融领域,基于本源功能外延产生了投融资、财富管理与资产管理三种金融功能。上述五种功能能够有力支撑信托开展特殊资产业务。信托能够投资形成股权而优越于银行,能够投资实业而优越于证券公司,同时拥有对接货币市场的灵活募资优势,是所有持牌类金融机构中唯一一个经营范围横跨直接融资、间接融资和实体产业领域的金融机构。信托参与特殊资产投资业务,可以灵活设计交易结构,连通多渠道资金,通过投贷联动、股债联动、境内外联动,参与股权、债权、债权收益权、物权等全品种特殊资产的投资。

2. 信托的专业资源优势

当前特殊资产投资面临经济深度调整、资产价格重估的压力,资产处置周期更长,难度更,要求投资者具备“真投行”的运作能力,即通过整合产业、资本、等各方资源,对资产进行重组、运营、赋能,提升并实现资产价值。信托作为重要资管类金融机构,客户资源、项目资源较多,在产融融合、产品设计、交易撮合等方面具有专业经验和能力,能够以投行方式运作特殊资产项目,通过“产业+技术+资金”,进行资源配置与整合,定制特殊资产盘活处置方案,使其“变废为宝”,实现资产终极处置。

3. 信托的风险隔离优势

我国《信托法》第十六条规定:“信托财产与属于受托人所有的财产相区别,不得归入受托人的固有财产或者成为固有财产的一分。”“受托人死亡或者依法解散、被依法撤销、被宣告破产而终止,信托财产不属于其遗产或者清算财产。”基于信托财产的独立性特征,信托制度具有风险隔离的强功能,信托项目与委托人、受托人和受益人的财产风险相隔离,信托项目与其他项目之间的风险相互隔离。信托参与特殊资产投资,单个项目的风险相互隔离,能够较好地解决特殊资产处置过程中的风险固定的问题,阻隔破产重整、不良债权类项目中的风险相互传导。

4. 信托的资金融通优势

鼓励社会资金参与不良资产的去化,但持牌类资产管理公司融通社会资金的能力和方式受限,而信托作为资管类机构,与银行、保险、上市公司、央国企、高净值个人客户等各类资金方关系紧密,以专业买方顾问的方式,接受资金方委托进行资产配置。在专业投资能力得到市场认可的情况下,信托能够高效地融通社会资本参与特殊资产投资业务,把引导政策落到实处。

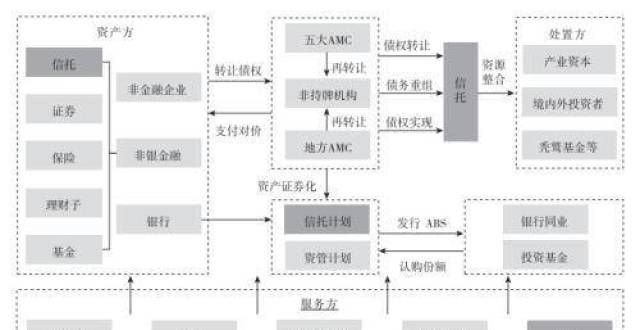

信托在特殊资产投资中的定位

当前特殊资产的处置不再是催收、诉讼、折让等传统方式,由于后端资产运营方的业务前置,现阶段的处置围绕价值发现、价值提升和价值实现等关键环节,新增加了债务重组、资产重组、资产置换、债转股、资产证券化等多种模式。随着特殊资产投资的主体和方式越来越多,行业协作化发展的趋势凸显,一条跨行业、跨专业、跨地域的特殊资产综合产业链已经初步显现。信托参与特殊资产投资,并不是作为AMC等现有机构的竞争者,而是基于信托业务拥有的财产独立性、专业资源、风险隔离等优势,贯穿特殊资产产业链,与市场参与机构充分合作,在多个环节扮演丰富的、多层次的角色。

1. 市场资源整合者

除了作为资产的供应方出现在特殊资产一级市场外,信托可发挥自身牌照、专业及资金融通优势,在特殊资产二级市场整合行业生态资源,完成对资产的价值实现。当前特殊资产市场上,产业方、资金方、服务方、投顾方共同构成了特殊资产业务生态。信托在实体经济领域深耕多年,形成了强的产业投资能力,与各行各业建立了强的产业生态圈;同时,信托与各类资金方关系紧密,可以准确对接到最适配特殊资产投资的资金。因此,针对特定行业内的特殊资产,信托可以投顾方身份搭建交易结构,整合产业、资金、服务各方资源,以最优方案盘活特殊资产价值,帮助企业脱离困境。

2.综合金融集成者

在债转股、破产重整等复杂业务中,传统的单一融资已经不足以完成项目经营,必须要通过信托、证券、私募基金等机构进行结构设计、产品发行。信托公司拥有最广泛的业务范围和灵活多样的工具箱,不仅可以向债务企业输出债务重组服务方案,还可为投资人、产业投资人提供投资咨询服务。组合运用股权、债权、财产权、收益权等多种方式来经营特殊资产,设计出合法合规的交易结构,匹配不同产业投资方的需求,做到风险可控、效率、效益最优。

3.交易风险隔离者

信托制度是一种受法律保护的独特的财产管理方式。财产独立、权利与利益分离、有限责任、连续管理是信托的法律本质。相较于特殊资产市场上的其他机构,信托公司募集信托计划并以信托财产投资特殊资产项目,实现对风险的独立评估与控制,能有效防止特殊资产信托项目与信托固有之间的风险传导,以及信托项目与项目之间的风险传导。此外,信托可以利用风险隔离优势作为SPV,以资产证券化方式为金融机构提供不良债权资产出表,通过金融市场帮助资产流转并发现债权本身价值。

(课题牵头单位:平安信托有限责任公司)

摘自:《2020年信托业专题研究报告》

免责声明:文中图片均来源于网络,如有版权问题请联系我们进行删除!